Гармонические паттерны представляют категорию весьма распространённых и активно торгуемых волновых комбинаций на рынке. Основы по идентификации были заложены в книге известного финансиста Г.Гартли более восьмидесяти лет назад.

Гармонические паттерны представляют категорию весьма распространённых и активно торгуемых волновых комбинаций на рынке. Основы по идентификации были заложены в книге известного финансиста Г.Гартли более восьмидесяти лет назад.

Основной идеей было определение формации из четырёх движений, которые сигнализируют об окончании текущего тренда и начале нового. Позднее ещё два известных трейдера Керни и Песавенто дополнили существующую модель и увеличили вариативность параметров, дав начало появлению новых моделей, число которых быстро выросло до 5, а позднее добавились ещё несколько.

Формирование

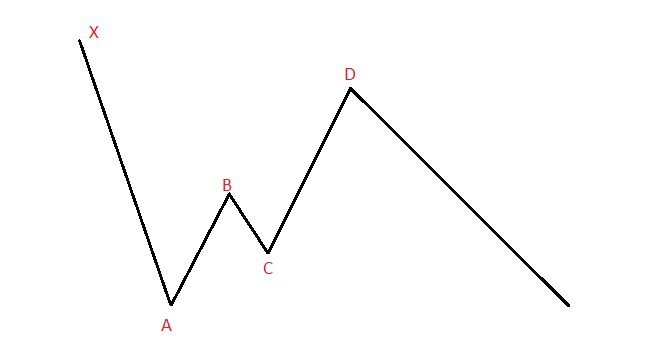

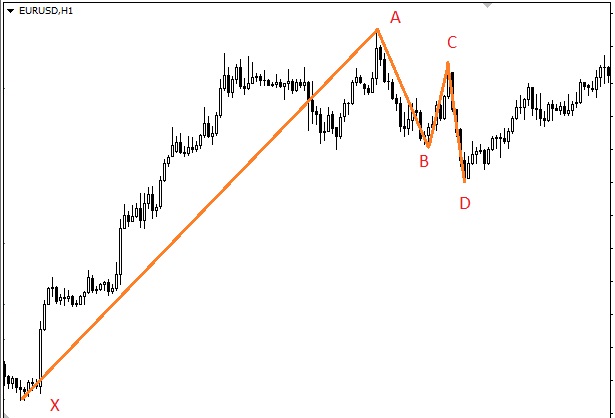

Рассматриваемая медвежья комбинация состоит из четырёх движений из точки Х в точку D через точки A, B и С. Для классических моделей характерно следующее: точка А является локальным экстремумом и от неё происходит формирование зигзага А-В-С-D, после которого происходит смена тренда на первоначальный. Позднее стали появляться модели, где точка С была вторым последовательным экстремумом, но рассматривать пока будем только оригинальные формирования. Торговлю по этим паттернам предполагалось вести из точки D, входя в рынок после локальной коррекции.

Первоначальная модель подразумевала равенство по высоте волн АВ и CD, вследствие чего появился даже такой отдельный паттерн, означающий равенство составляющих зигзагообразной коррекции без привязки к длине XA. На картинке ниже приведён как раз такой пример – коррекция на растущем рынке в виде зигзага с одинаковыми волнами AB и CD. После коррекции возобновляется движение по тренду.

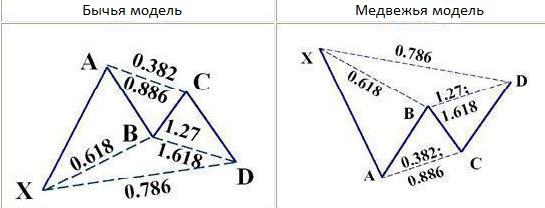

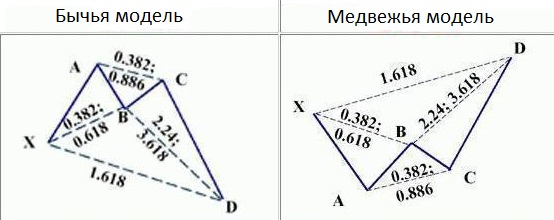

Модернизацией первоначальной модели Гартли, стало внедрение числовых коэффициентов фибоначчи между волнами, что значительно расширило количество возможных комбинаций и стало появляться гораздо больше удобных для входа в сделку ситуаций. Тем не менее, самой надёжной из гармонических формаций считается как раз содержащая равенство компонентов. Для простоты восприятия следующее изображение, показывающее допустимые уровни соотношений между волнами в паттерне Гартли:

Без внедрения соотношения волн XA и AB у нас получался вполне работоспособный паттерн, но чтобы откат составлял 61,8% как по таблице, придётся взять лишь часть XA для точности модели. С другой стороны, абсолютно ровный и чёткий по числовым значениям ретрейсментов Гартли – огромная редкость, так что за основу берётся паттерн AB=CD и от него уже отталкиваться следует.

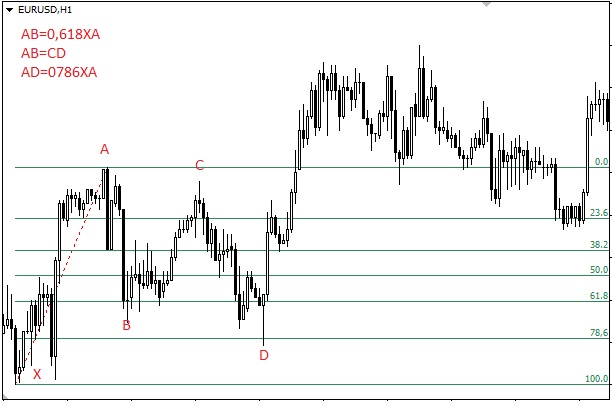

На следующей картинке показан Гартли, очень близкий к табличным значениям. Стоит также сказать, что паттерны нужно искать, не пытаясь увидеть шаблонный вариант с плавными волнами, которые очень легко визуально отличить. Тут нужно постоянно рассматривать значительные ценовые изменения относительно друг друга и только тогда получится обнаружить модель. И выглядеть она, к сожалению, будет не очень пропорционально, зато работает очень даже успешно.

Здесь видно, как резко развернулся тренд после точки D, значительно превысив точку А по ценовому уровню. В целом, можно сказать, что Гартли является самой редкой и самой надёжной структурой, и чем выше тайм-фрейм, на котором появляется, тем большую прибыль он сулит.

При торговле этого паттерна стоп выставляется за начало формирования, то есть, в нашем случае ниже точки Х, тейк можно смело ставить к уровню 61,8% от движения AD, но в большинстве случаев цена значительно превышает уровень точки А, давая соотношение тейка к стопу более 3, а при использовании расширения фибоначчи, применённого к волнам ХА и AD, можно ориентироваться на уровень FE127 и FE161 как максимум.

Тайм-фрейм следует использовать часовой и более, так как модель требует чётких коэффициентов, а на меньших промежутках слишком велико значение шумовых колебаний, что может сломать паттерн или же наоборот, дорисовать то, чего быть не должно и сформировать ложный.

Паттерн Бабочка

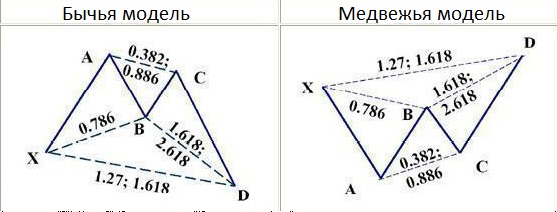

Продолжая изучать подобные формации, Песавенто выделил отдельную группу, которую назвал бабочкой. Она имеет отличную от Гартли комбинацию соотношений и действительно в некоторой степени похожа на указанное насекомое. Встречается гораздо чаще предыдущего, вследствие чего, и отрабатывается не так чётко. Вместе с тем, как правило есть возможность выставить безубыток при начале ложной отработки, так что можно вполне рассматривать как самодостаточную торговую систему. В виде шаблона выглядит вот так:

Основные правила для модели определяются соотношениями АВ к ХА, а также ХА к AD.

1) Откат после волны ХА составляет ровно 78,6%, иначе это не бабочка Песавенто.

2) Откат ВС в идеальном варианте должен составлять либо 38,2%, либо 61,8%, допускаются значения до 88,6%.

3) Длина движения AD лежит в диапазоне от 127% до 161,8% от длины движения ХА.

Если все эти условия выполняются – можно ожидать значительного отката из точки D, так как, в отличие от Гартли, паттерн формируется на более волатильном участке рынка, что отчасти объясняет использование увеличенных соотношений фибоначчи между волнами.

Модель, показанная на картинке практически идеальна. Присутствуют пропорциональные по времени составляющие её волны, откат АВ произошёл от нужного по шаблону уровня. Единственным недостатком является то, что цена не достигла уровня 127 в точке D, но это уже было бы совсем по канону, а так бывает крайне редко.

Поэтому в качестве торговых рекомендаций по такому паттерну обычно присутствует вход в рынок на уровне диапазона 117-127. Поскольку разворот обычно очень динамичный, для более точного входа наблюдать ситуацию можно на М5.

Это может занять много времени, зато отработка происходит на большом тайм-фрейме, при выставленном безубытке можно спокойно оставить сделку висеть вплоть до тейка. Ориентиром для него служат уровни фибоначчи, натянутые на волну CD. Основными являются 50% и 61,8%, второстепенными 76,4% и 100%. Иногда цена может значительно превысить уровень точки С и даже точки А, но основываться на этом не стоит, прибыль и так будет достаточно большой по отношению к стопу, который можно выставить за уровень 127 или 161,8 если модель развивается по такому сценарию.

Паттерн Краб

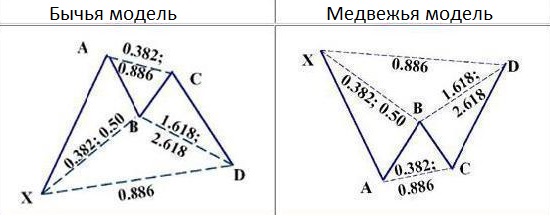

Краб является одним из немногих гармонических паттернов с действительно большими коэффициентами между волнами в составе. Образуется при сильных движениях в одном направлении, слабой коррекции в волне АВ, небольшим откатом в ВС и сильном обратном движении в волне CD. То есть, основное отличие от бабочки заключается в значительном увеличении отрезка CD, который заканчивается на уровне 161,8% от движения ХА. Шаблон выглядит вот таким образом:

Несмотря на некоторую вариативность с откатами в волнах АВ и CD, характерными признаками является соотношения между ХА и AD в 161,8% и между ВС и CD, которое может достигать 361,8%. Как раз по этим двум ключевым значениям идентифицируется краб. На представленной ниже картинке часовой график австралийского доллара к швейцарскому франку, на котором образовался паттерн краб с хорошо отработавшими показателями откатов и конечной точкой в 161,8% от начального движения в волне ХА.

Торговля по такому паттерну ведётся из диапазона 155-165% от волны ХА, разворот также достаточно стремительный и даёт возможность ставить безубыток. Стоп ставим за 170-175% от волны XA. Тейк рассчитываем из фибоуровней от CD, но есть важный момент – откат зачастую составляет 100% от волны ХА, то есть до уровня 61,8% по диапазону волны AD. При торговле этого нечасто встречающегося паттерна соотношение тейка к стопу может достигать значения в 7, в зависимости от точки входа и отработки модели.

Ещё одним паттерном с сильным последним движением в волне CD является разновидность краба, которую называют глубоководным крабом. Встречается крайне редко и обусловлена она тем, что ретрейсмент в точке В достаточно большой по отношению к ХА. Таким образом соотношение CD и ХА достигает 261,8% и в совсем редких случаях 314%. Но такие фигуры даже на рассмотрении десятилетних графиков встречаются крайне редко, буквально единичные случаи, поэтому считать эту модель самостоятельной и учитывать при торговле не стоит. Что-то подобное может сформировать ся на М5 или даже минутках, но совершенно не факт, что будет работать. Скорее даже наоборот, такая модель обусловлена простым совпадением рыночного шума и последовавшего мощного движения.

Летучая мышь

Ещё один классический представитель гармонических паттернов. Отличается от остальных нестандартным соотношением ХА и CD, которое составляет 0,86%. Остальные параметров откатов также вариативны, представлены на следующей картинке-шаблоне:

Одним из самых часто встречающихся вариантов является двойной ретрейсмент в 88,6%. Первый происходит в волнах АВ и ВС, второй в уже названном соотношении ХА и CD. С торговой точки зрения не самый удобный паттерн, разве что вход можно осуществлять с коротким стопом за показатель точки Х в надежде на сильный откат. Сделку следует как можно быстрее перевести в безубыток, так как подобная близость по цене точки С и точки А дает высокую вероятность возврата и пробоя уровня и. как следствие, нарушение модели.

На представленной выше картинке дневной график евродоллара, где как раз сформировалась летучая мышь с двумя откатами по 0,886. Стоит отметить, что чем старше тайм-фрейм, на котором образовалась модель, тем выше вероятность отработки по сценарию. В данном случае ненадёжность компенсируется временным периодом. Как следствие, сильная отработка с большим диапазоном.

С другой стороны, часть трейдеров наоборот любят торговать по этому графическому паттерну как раз из-за того, что такие сильные откаты дают возможность ставить совсем небольшие стопы, а то и добавлять позицию по мере продвижения цены в убыточную сторону, надеясь, что не произойдёт обновления экстремума.

Такой подход не выглядит разумным, на первый взгляд, но потенциально с каждой сделкой по мере продвижения цены стоп становится всё короче, а вот тейк только растёт. Пожалуй, единственным рубежом, который может сдержать цену, является откат в 93%, далее весьма вероятно обновление. Так что можно и 93% использовать как ориентир при торговле летучей мыши.

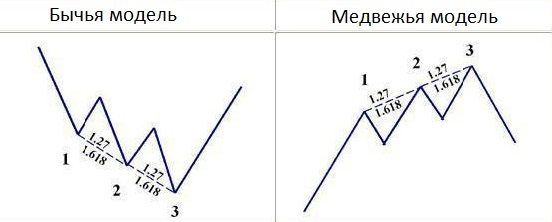

Три движения

Паттерн, также известный как “Три индейца” или “Три касания”. В его основе аналогичным образом лежат соотношения фибоначчи, причём ещё и ограниченные сверху одной линией, выход за рамки которой будет в зависимости от его величины означать либо поломку модели, либо сильную погрешность и сложность при торговле в связи с увеличением рисков.

Ключевой показатель это 127%, несмотря на то, что могут указываться в разных источниках значения вплоть до 161,8% Появление таких значений обычно является следствием обнаружения новых алгоритмов формирования с отличающимися от стандарта показателями ретрейсмента, что ведёт к добавлению в обзоры. Классической схемой было и остаётся движение, в котором ориентироваться стоит на 127%, это проверенное временем значение, так же как и стабильность паттернов, содержащих в себе волновую формацию AB=CD. По крайней мере, если и входить по новым значениям, то лучше уменьшенным объёмом.

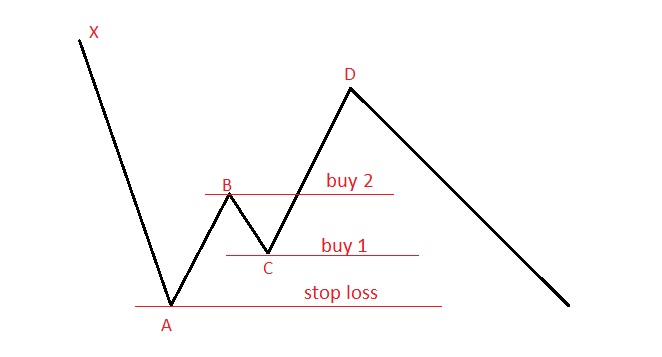

Торговля в обе стороны

Если рассмотреть алгоритм торговли на отбой от фибоуровней, то можно торговать не только после окончания формирования модели, но и в волне CD. Она, как правило, начинается от какого-либо фибоуровня предшествующей волны АВ, соответственно, купив на отбой от уровня и поставив стоп за локальный экстремум в точке А, можно пробовать проторговать всю волну.

В точке В, когда уже присутствуют основания полагать, что формируется гармонический паттерн, можно добавлять покупку, перенеся стоп по обеим позициям за точку С. А вот тейк определить уже помогает выявление типа формирующегося паттерна, и, как следствие, понимание где он окончится. Значение следует брать на 10-15 пунктов меньше запланированного по модели, так как бывают и недолёты до цели. Зато потом появляется прекрасная возможность отторговать уже запланированное движение.