Многим трейдерам известны различные модификации, построенные на так называемом азиатском флэте. В ней подразумевается формирование консолидации во время работы восточных торговых площадок, при этом из-за низких объёмов по сравнению с остальными, а также наличием скопленных отложенных ордеров, образуется горизонтальная консолидация, пробой которой и рассматривается как сигнал на вход.

Многим трейдерам известны различные модификации, построенные на так называемом азиатском флэте. В ней подразумевается формирование консолидации во время работы восточных торговых площадок, при этом из-за низких объёмов по сравнению с остальными, а также наличием скопленных отложенных ордеров, образуется горизонтальная консолидация, пробой которой и рассматривается как сигнал на вход.

Происходит так далеко не всегда, но в целом стратегия вполне разумна, достаточно консервативна и не подразумевает постоянных переворотов, из-за чего её можно отнести к трендовым.

Однако, любой консолидации рано или поздно приходит конец, но выброс может произойти практически в любую сторону, особенно на периодах меньше Н4, соответственно, есть риски несколько раз подряд зайти не в ту сторону.

Происходит так по той причине, что интересы завершавших вчера торговый день американцев могут довольно сильно отличаться от начинающих новую сессию европейцев, которым и предстоит пробивать этот азиатский флэт. Отсюда и получаются резкие выбросы цены с последующим возвратом и периодическими сменами направления.

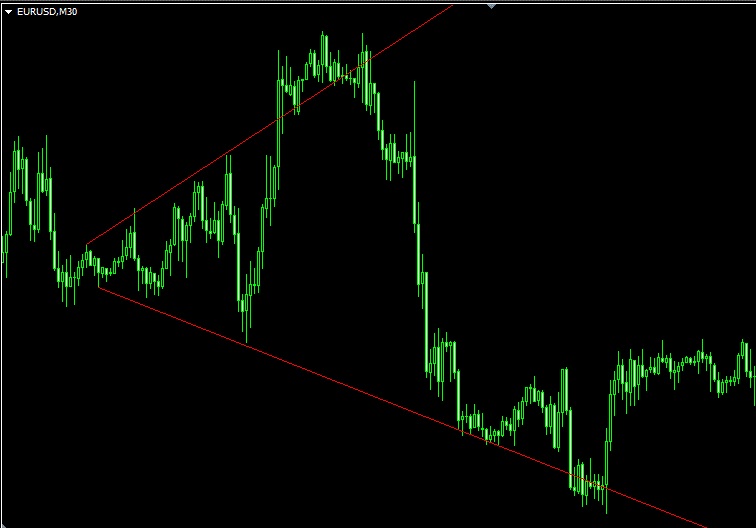

Если такую стратегию снабдить элементами переворотных стратегий, особенно по экстремумам дня, то можно избежать большинства просадочных и убыточных дней, но если же попасть на расширяющуюся формацию(обратный треугольник, пример ниже на картинке), то убыткам не будет видно конца. Именно по этой причине многие трейдеры стараются не торговать в горизонтальных каналах из-за иногда необъяснимых движений. Правда, как правило, они и манименеджмент не очень-то соблюдают. Тем не менее, эффективность пробойных стратегий проверена, но мы обратим внимание на флэтовую сторону торговли.

Для всех присутствующих на форексе пар характерна одна общая черта – движения между разными парами взаимосвязаны, при этом выделить корреляцию по некоторым очень просто, а по другим наоборот, достаточно сложно, так как логической цепочки попросту нет. Например франк иена. Обе эти валюты относятся к классу защитных активов, то есть их покупают во время нестабильности в мировой экономике, кризисов, рецессий и так далее.

В эти же моменты популярностью пользуется доллар, все основные валюты падают по отношению к нему, за исключением как раз указанной парочки. Доллар в свою очередь, падает по отношению к ним. Тоже самое и в обратном направлении – когда все процветают, первыми продаются франк и иена, затем уже доллар.

Поэтому самой флэтовой парой можно было назвать франкиену, но было так до тех пор, пока швейцарский центробанк не начал активно вмешиваться в курс своей валюты. После этого появилась некоторая искусственность франка, поэтому пары с ним перестали быть интересны для торговли – слишком сильно он привязан к курсу евро, пусть и негласно – рисковать никому не хочется. Пара франкиена передала пальму первенства по стабильности колебаний еврофунту.

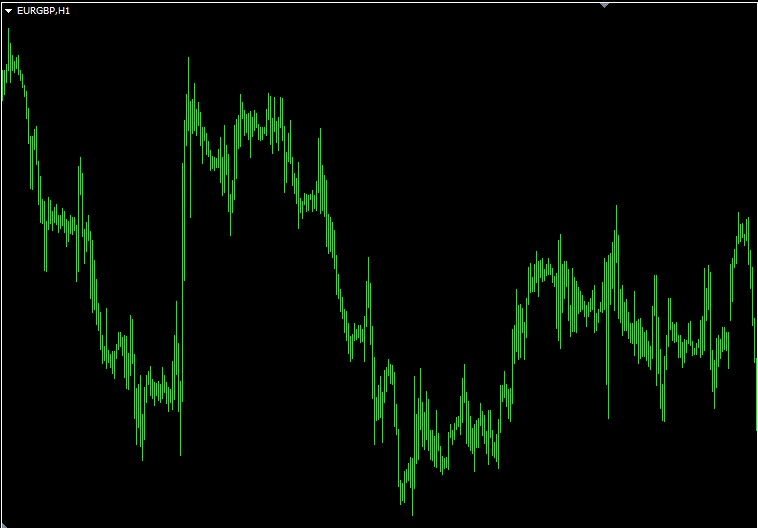

Эта пара – прямое подтверждение тому, что рынок бывает в двух состояниях – трендовом и флэтовом. Но только в случае еврофунта трендовые участки – это просто составные элементы более крупного флэта. Масштабные движения, конечно же, происходят, но все они сопровождаются весьма продолжительными колебаниями практически на всех тайм-фреймах.

Достаточно лишь одного взгляда на график, чтобы понять, как можно извлекать прибыль из таких бесконечных походов то в одну сторону, то в другую. И, что по всей видимости, покажется многим знакомым, здесь будет применяться мартингейл. В разумном и ограниченном виде, построенный лишь на статистических выкладках, этот элемент стратегии способен значительно повысить результативность торговли, тем более, что она будет вестись по строгим правилам и только на отбой.

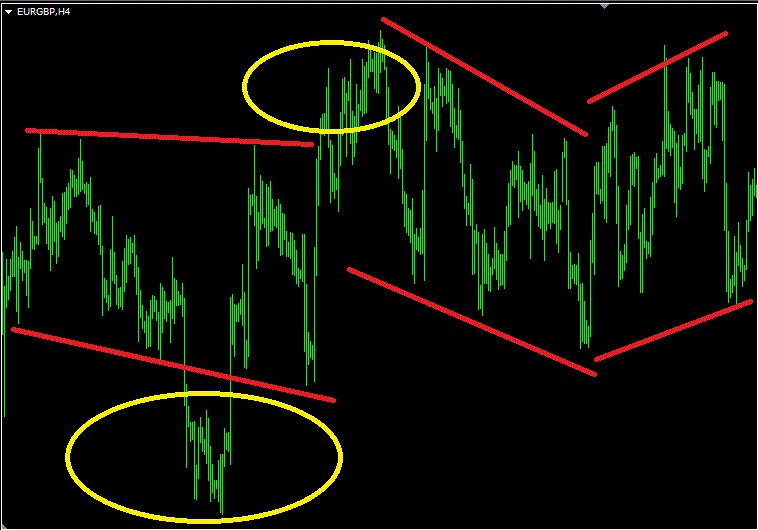

Как несложно заметить на картинке выше, график представляет собой бесконечный цикл консолидаций разного уровня. Возникают они в силу разных причин, которые рассмотрим далее. В первую очередь нужно отметить, что пара не является достаточно популярной, чтобы вызывать интерес не то что просто большого количества участников рынка, а даже роботов. Все привыкли, что еврофунт ходит туда-сюда, поэтому крупных игроков на нём практически нет, а мелочь не может устраивать спекулятивные размахи в сотни пунктов.

Бывает так, что вся неделя лежит в диапазоне до 80 пунктов. Соответственно, малая подвижность вынуждает ориентироваться на относительно скромные цели, которые в некоторой степени поправит мартингейл. Отчасти малый диапазон компенсируется повышенной стоимостью пункта (160% от стоимости пункта на евродолларе).

Следующая причина постоянных колебаний – практически полная корреляция направлений в среднесрочной перспективе у евро к доллару и фунта к доллару. Эти две пары обычно имеют один маршрут, который отличается разве что на часовках и иногда четырёхчасовках, все основные и масштабные движения совпадают. Объясняется это тем, что экономика еврозоны и Великобритании тесно связаны, по сути это одно экономическое пространство с разными валютами. Если проблемы есть у одних, то будут и у других. Соответственно, если одна из валют вырывается вперёд в тренде, то можно ожидать либо откат, либо вторая догонит. Так и рождаются малые колебания еврофунта.

Ну, и, наконец, разница по времени в публикуемой отчётности. Если новость выходит по фунту раньше, чем по евро, то можно ожидать опережение со стороны британской валюты, которое потом будет нагнано европейской. Очень часто такие события происходят с разницей всего в несколько дней, а иногда одна публикация может компенсировать другую, пусть даже и из совершенно иного экономического сегмента. Например, процентная ставка по еврозоне в четверг может перекрыть движение на данных по занятости в Великобритании в среду. Разница в день, новости разные, а нужный эффект достигается – еврофунт сходил в одну сторону, а затем вернулся.

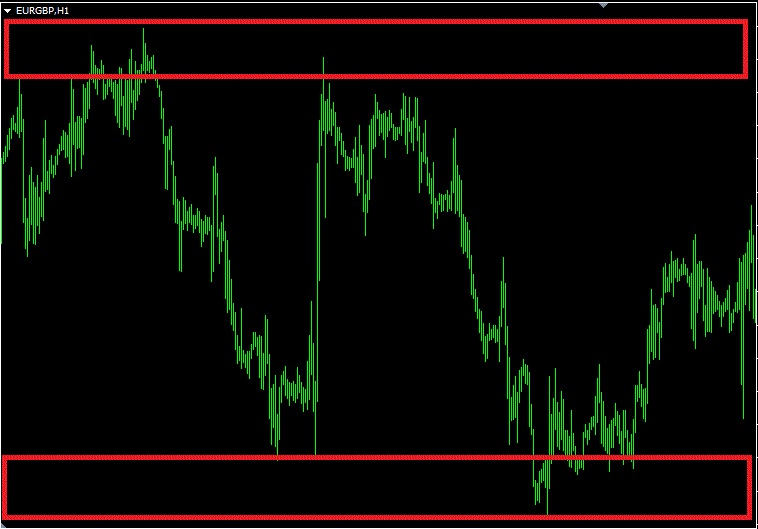

Первое, что нужно сделать – выделить крупные колебания во флэтовые комбинации. В целом, достаточно выделить три экстремума с диапазонами от 60 и более пунктов между ними. Это достаточно крупные волны в рамках колебаний этой пары, поэтому их развороты можно рассматривать как границы большой консолидации.

Здесь как ни какой другой паре работают все идеи Price Action, причём даже не по той причине, что обычно(баланс спроса и предложения на ликвидном рынке), а просто по тому, что это очень малоподвижный инструмент, при этом весьма закономерный и сильно зависящий от фундаментальных показателей, которые без ярко выраженного дисбаланса и разницы не в состоянии сдвинуть хоть на сколь либо серьёзное расстояние.

Пара покидает границы таких флэтов только при условии смены политического курса(например, брекзит), существенной разницы в процентных ставках, внезапных и недооценённых экономических потрясений(кризис мигрантов, референдум в Шотландии) и так далее. То есть нужен некоторый фундаментальный толчок, чтобы сдвинуть пару с насиженной консолидации.

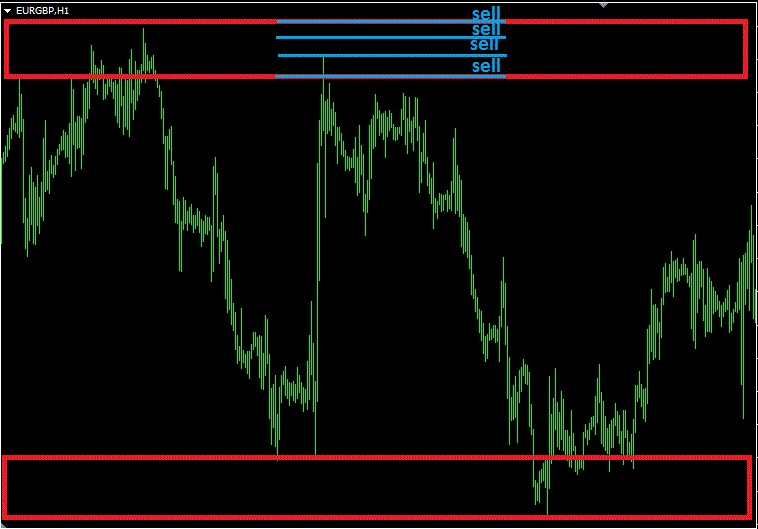

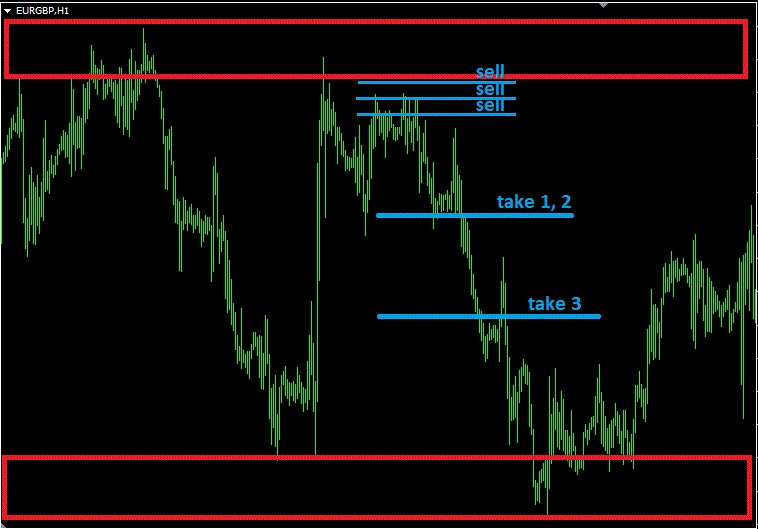

Поскольку все привыкли к такому поведению, иногда получаются проколы с выходом из диапазона на 30-40 пунктов, которые иначе как спекуляцией и выносом стопов не назовёшь – как правило происходит возврат и дальнейшёё движение в противоположную сторону. Как раз для этого и нужен будет мартингейл в составе торговой стратегии. Далее пример со входом на отбой от зоны сопротивления около прошлого экстремума:

Рабочий лот растягивается на всю зону, при этом нужно использовать не более 2% от депозита на каждый вход. Вероятность стопа крайне мала, но всё же ставить его необходимо – на расстоянии примерно половины ширины канала консолидации. Такие зоны как минимум притормаживают даже самые сильные внезапные движения, то есть время на оценку происходящего будет более чем достаточно, это не пятиминутки, а часовки.

При отходе цены на расстояние одной шестой части канала консолидации ставятся безубытки, причём по каждому ордеру свой – чем дальше цена зашла в прошлый раз, тем труднее ей будет туда пройти снова. Шестая часть взялась не просто так, в качестве тейка берётся ориентир на треть канала.

Лучше всего выбрать диапазон от четверти до трети, а если смотреть по уровням фибоначчи, то фиксировать нужно часть на 23,6% от всего последнего волнового движения до зоны подхода к 38,2%, но не доходя, там может начаться обратное движение, поэтому треть(33%) будет оптимальной. Как только цена отбилась от границы крупного флэта, торговля ведётся только в направлении другой границы, причём последовательно. Допустим, как на примере с картинки, удалось хорошо войти двумя ордерами из четырёх изначально выставленных. Прибыль фиксируется и далее ждём повторного подхода к этой зоне, но ордера располагаем уже чуть ближе и в меньшем количестве(либо растягиваем их по большему диапазону):

В соотношении волн и откатов у еврофунта наблюдается интересная особенность – откаты очень часто составляют от 75,4% до 93%, а если с обновлением экстремума, то можно увидеть такие значения: 112,8%, 127%, 141,4%. Это также может служить ориентиром. Расставив ордера на повторный вход в районе 75% отката первой волны и далее, ждём срабатывания. Стопы, как и в первом случае, можно убирать достаточно далеко, они вряд ли сработают.

Теперь, в зависимости от того, сколько ордеров зацепит, можно пробовать цели подальше, но один обязательно стоит зафиксировать на тех же отметках, где фиксировалась первая группа. Связано это с тем, что пара практически всегда реагирует на такие локальные экстремумы, так что можно ожидать отбоя, пусть и краткосрочного.

В нашем примере он достаточно ощутимый получился. Безубыток ставится всё также на уровне открытия по каждому ордеру, при этом только после того, как отошла на шестую часть канала, как и в предыдущем случае. Следующей отметкой для взятия ещё одного тейка может стать уровень фибоначчи 61,8%, вернее область возле него. Вообще, выделяют промежуток между уровнями 50% и 61,8% в котором и фиксируют.

Если ордеров было открыто достаточно много, то в принципе можно попробовать ещё один оставить до другой границы консолидации, но цена запросто может туда и не дойти, уперевшись в диапазон возле глубоких коррекционных фибоуровней 75,5% — 93% от предыдущей волны в консолидации, либо же дойти через неделю, когда произойдёт несколько отбоев, по которым уже можно входить в обратном направлении.

Границы консолидаций периодически меняются и могут иметь наклон. Их нужно поправлять каждый раз после того, как какой-либо экстремум слишком сильно вылезает за границы текущей консолидации. В этом случае как раз и возможно применение мартингейла с дальнейшим наращиванием позиции. Единственное условие – необходимо убедиться, что такое движение не вызвано каким-нибудь глобальным фактором, например запуском программы количественного смягчения или сменой кредитно-денежной политики.

Эти факторы могут быть долгоиграющими, причём не так сильно отражающимися на среднесрочной перспективе в корреляции евродоллара и фунтдоллара после изначального сильного рывка по одной из этих пар. А вот еврофунт может начать долго и нудно двигаться практически безоткатно, поэтому нужно следить за фундаментальными данными. Впрочем, это нужно делать не только в контексте этой стратегии, а вообще.

Обозначенные жёлтыми овалами зоны как раз показывают относительно крупные вылеты цены за пределы консолидации, но в обоих случаях они носили краткосрочный характер и были результатом чрезмерно сильной реакции одной из валют на новостные публикации. После обычно происходит отыгрыш всех потерянных или завоёванных позиций, так что мартингейл здесь статистически выгоден из-за особенностей пары.

Это не значит, что можно расставлять десятки ордеров, но если придерживаться обозначенных выше 2% на ордер, то до восьми-десяти спокойно можно размещать на диапазоне в 50 пунктов. В самом худшем случае это приведёт к потере 5% от депозита, что происходит крайне редко, а вот выгода от мартингейла будет очень большой.