Привет! Эта тема важнейшая для тех, кто решил опробовать бесплатную стратегию из интернета или использует форекс роботы без ежеквартальной оптимизации алгоритма. Но вообще, абсолютно любая стратегия может принести «сюрприз» в виде шокирующей просадки депозита. Что делать в такой ситуации? Закрывать убыток или дать возможность усреднению вывести сделки в б/у? Нет идеального ответа. Но есть идеальный алгоритм выхода из просадки. И в этом обзоре я щедро им с тобой поделюсь. Ведь трейдеры должны помогать друг другу, правда? 🙂

Для начала давай определимся с типом стратегии, что попадает в просадку. Обычно они делятся всего на 2 типа: классические и математические. К классическим мы будем относить всё, что работает на stop loss приказах. Даже, если ты используешь метод мартингейла и увеличиваешь лот последующей сделки после убытка. По сути, это один алгоритм, просто в одном из вариантов ты используешь агрессивный манименеджмент.

Математические стратегии не фиксируют сделки по стоп-приказам. Их задача в том, чтобы усреднять или переворачивать позиции «до последнего». Они также могут использовать фиксацию убытка при заданном проценте от депозита. Но это уже другая история, и спасать, как понимаешь, тут уже нечего. Если убыток зафиксирован, то деньги уже отданы рынку. Смирись и жди новых сигналов.

Что потребуется для вывода депозита из просадки? Видео

Ровно тоже самое, что и привело тебя к этой просадке: тренд, уровни и точки входа. Конечно, ты можешь сказать: «да я с этой стратегией больше и связываться не хочу!». Но разве у тебя есть прямо сейчас иные инструменты? Пока ты будешь искать что то лучшее, от депозита уже ничего не останется. Да и не факт, что тебе так повезёт. Поэтому давай так: если ты выбрал эту стратегию, значит у неё есть некий потенциал. Так давай им и воспользуемся.

Конечно, я могу порекомендовать тебе лучшие системы BiG Trader и BiG Scalper. Изучить стратегии и метод заработка, что рождён автоматизацией более 2000 стратегий и вычленением лучшего из них. Но ты скорее всего посчитаешь, что тебе опять впаривают нечто дорогое и бесполезное. Ок 🙂 Пока так будет думать рыночное большинство, мы продолжим зарабатывать. Хотя на этих системах анализа я мог бы сразу же закончить этот обзор, ведь большего и не требуется.

Но что, если твоя стратегия и не предусматривала одного из этих важных элементов: тренда, уровня и точки входа? Или ты используешь торговый робот и не знаешь как он работает. Тогда в этом обзоре ты узнаешь ещё и о базовых принципах трейдинга. Ведь не могу же я оставить тебя без ничего? Поэтому, рад тебе представить самый полный обзор о том, как выйти из просадки и спасти свой депозит. Для начала мы с тобой пройдёмся по каждому элементу грамотной стратегии, и в завершении я дам тебе подробный алгоритм выхода из просадки. Это единственный рабочий способ. Поэтому будь внимателен.

Начинаем с методологии рыночного настроения

Как ты уже знаешь, у рынка очень изменчивое настроение. Собственно, именно по этой причине ты сейчас в просадке. Кто то, где то выступил с речью, – и вот ты уже умоляешь котировки остановиться. И в то же время, это и есть твой путь к решению проблемы. Позже, я научу тебя не наращивать убыток и даже зарабатывать на просадках. Но чтобы в этом разобраться, придётся уже включать свою голову и дословно изучить всё, что мною описано в этом спасительном обзоре. Поэтому давай вспомним всё, что нам известно о тренде, тенденции или настроении рынка. Изучай все ссылки ниже, я прикрепил их, дабы не увеличивать этот обзор для тех кто в теме.

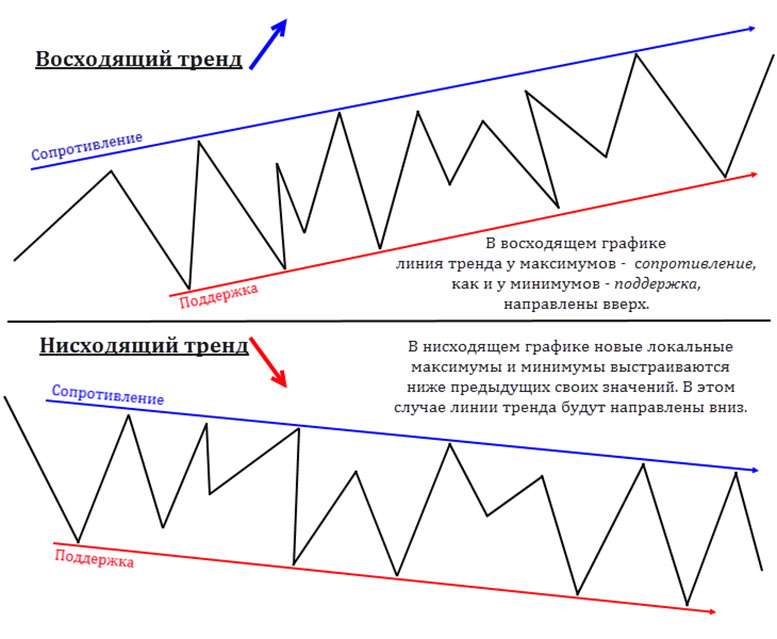

Построение линии тренда в качестве главного индикатора тренда.

Сложно сказать, насколько этот способ будет успешен конкретно для тебя. Но у меня он никогда не работал. Таким методом можно произвести впечатление, разве что на зелёного новичка. Ведь, пока ты найдёшь условия для линии тренда – сам тренд уже будет на последнем издыхании. Но попробуй 🙂

Поиск областей консолидации.

Вот это уже ближе к истине, ведь локальный тренд на твоем рабочем таймфрейме часто зарождается именно в них. Для построения достаточно найти 2 экстремума и 1 противоположный. Дальше просто ждёшь ретеста одной из границ канала и считаешь этот момент подтверждением начала нового движения или продолжения.

Закрепление цены за уровнем.

Это также может указывать на смену текущего тренда. Поглощение уровня выше, явно указывает на силу быков против медведей. И наоборот.

Использование индикаторов.

Самый простой способ с помощью которого в 95% случаев, трейдеры тренд и определяют. Я не буду в этом обзоре спорить за эффективность одного или другого подхода. Просто выбери тот, который тебе доступен.

Способов определения настроя рынка куда больше. Я указал более менее, известные. Ты можешь взять себе на вооружение один из них, либо использовать иной подход. Не могу сказать, что метод не имеет значения. Но здесь нам важно, чтобы он «тупо был». От него мы будем строить всю систему выхода из просадки. Если в твоей стратегии это уже предусмотрено – моя дань уважения, этим авторам. Идеально, если ты будешь искать смены рыночного настроя именно на рабочем таймфрейме, так больше шансов поймать начало импульса и сделать всё очень быстро.

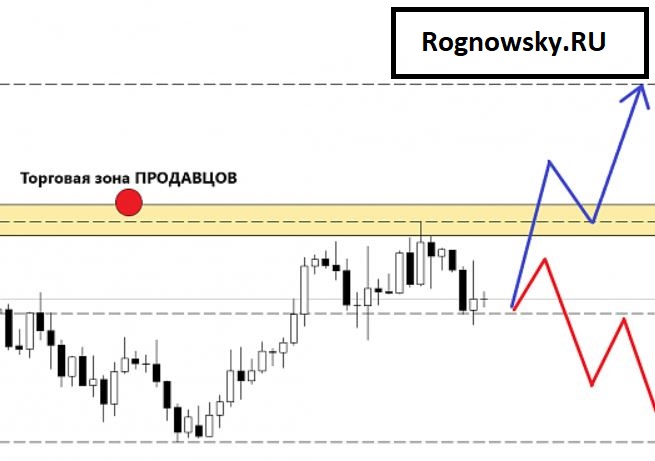

Выход из просадки всегда ориентирован на торговые уровни

Вот отсюда и начнётся наш «танец с бубном». Именно от уровней мы будем осуществлять все наши манипуляции с открытыми ордерами. Почитай здесь, как строить уровни правильно. Уверен, что твоя стратегия в 90% случаев этого вообще не учитывает. Уж в столь плачевном состоянии сегодня находится уровень трейдерской подготовки. В процессе алгоритма спасения депозита мы будем искать точки разгрузки позиции и фиксации профита именно по уровням. Другого способа нет. Хотя бы потому, что рынок начинает и заканчивает любое движение на уровне. Поэтому остановись и почитай обзор по ссылке выше.

Разгрузка позиции — это как раз фундамент нашего метода. Осуществляется она именно по уровням, что могут стать довольно сильным сопротивлением для текущего движения. Это либо уровни ликвидности (толпы), либо уровни маркетмейкера. Мы будем искать области защиты этого уровня и работать в 2 направления заработка, чтобы не оставить рынку шансов на лёгкий бой.

На моей практике, данный метод выхода из просадки не работал лишь в 5% случаев и чаще всего из-за ошибок самого трейдера. И неумение строить уровни – одна из ключевых проблем новичков. По сути, от тебя требуется только одно. Дождаться момента, когда тренд вновь сменится или подтвердится (зависит от стратегии, которой мы помогаем) и найти момент защиты этого уровня ценой. Именно защита уровня является финальным кирпичиком нашего алгоритма, поэтому пору слов о точках входа.

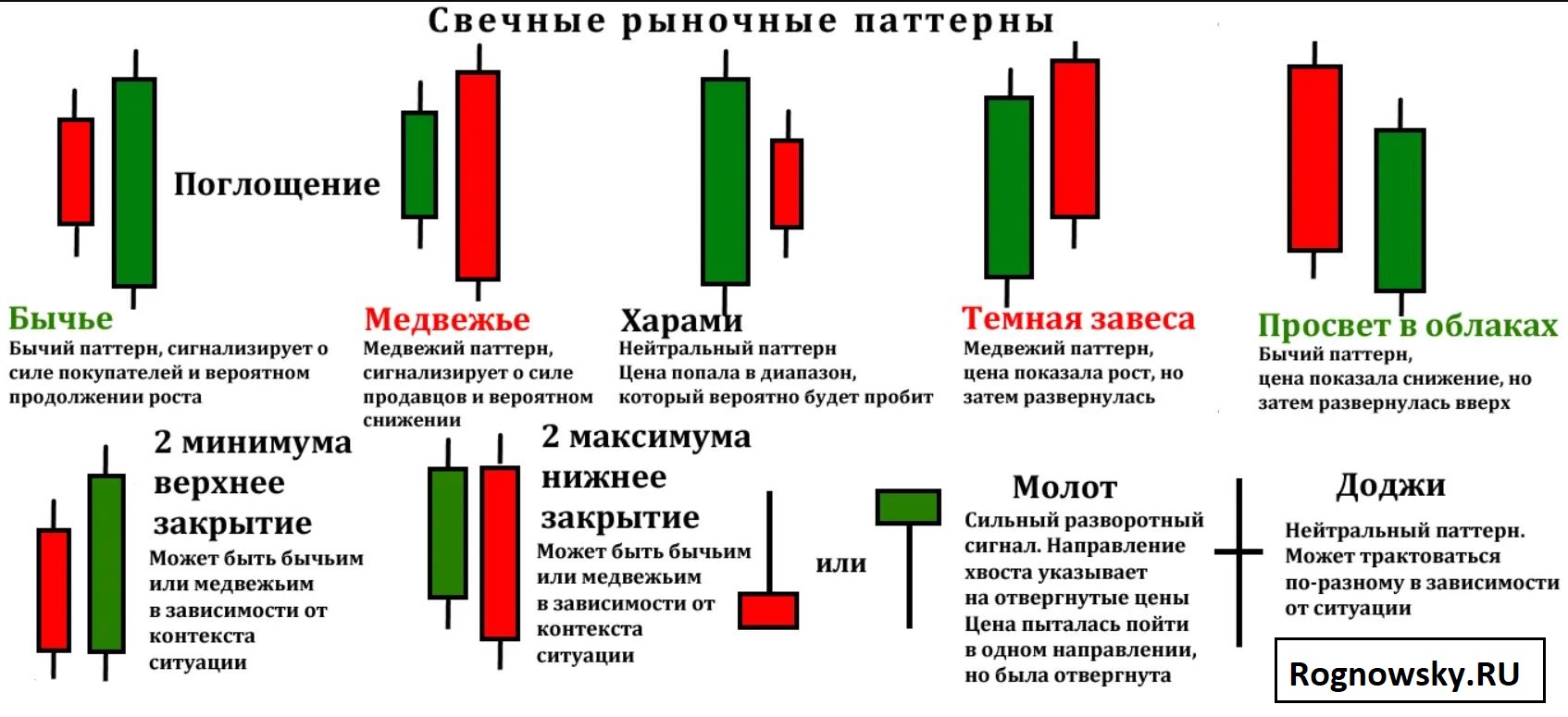

Когда начинать спасение депозита? Точки входа

В качестве точек входа, или подтверждения защиты уровня придется использовать алгоритмы той же стратегии, что привела тебя в эту ситуацию. Так что, выбор очень велик и разнообразен. Начиная от индикаторов и заканчивая паттернами с классическими фигурами. Вот здесь ты можешь найти описание самых сильных паттернов Price Action, если уж совсем всё плачевно 🙂

Ещё до того, как мы начнём разбирать метод вывода депозита из просадки, нам придётся изучить методологию входа в позицию. Она едина и для входа в первичную сделку и для «выхода из задницы», поэтому я и говорил вначале, что использовать тебе придётся свою стратегию. Но как мы уже поняли, ни всегда твоя стратегия безупречна. Поэтому и потратили столько времени на изучение основ грамотной торговой системы. Повторю, если в твоей стратегии предусмотрено определение тренда, работа от уровней и точки входа в формате защиты этого уровня — всё ок. Менять что-то сейчас, даже несмотря на всю твою ненависть к ТС, очень опасно. Да и времени у тебя на это уже нет.

Главный принцип работы у нас должен быть такой:

- Дожидаемся новой смены тренда, либо его продолжения

- Ждём подхода цены к уровню. Для уровня маркетмейкера (RS-уровни в системах BiG Trader и BiG Scalper) требуется касание. Для уровней ликвидности касание желательно, но не всегда происходит. Поэтому пусть цена просто будет рядом 🙂

- На касании уровня или после него необходимо появление точки входа: индикатор, паттерн, свечная формация, выход на объемах и т.д.

Когда пора спасать депозит от просадки?

Это не менее важный момент, чем всё изученное выше. Часто твои действия только вредят стратегии. Не имеет смысла лезть в ТС, когда просадка составила всего 5 или 10%. Обычно это допускается любой системой. Если ты начинаешь манипуляции с ордерами, значит нарушаешь алгоритм заработка. Тут уже проблемы с психологией, но не с системой. Раз уж ты читаешь этот обзор, значит в текущий момент или ранее, ты терпел неприятную для себя просадку депозита. Это для нас в общем, самое важное.

Обычно, если стратегия грамотно разработана, то ты знаешь максимальную просадку за несколько предыдущих лет. Я в своей работе с роботами придерживаюсь правила «не больше 35% от депозита». Мы не публикуем на сайт советники, которые допускают большую. В ручной классической работе для меня 15% уже очень много. Напомню, что под классической ТС я подразумеваю торговлю с приказами stop loss. Здесь уже свои отдельные методы спасения депозита и о них мы просто поговорим отдельно. Пока что, мы рассматриваем именно математический подход к трейдингу. Ведь именно он является самым стабильным и популярным среди огромной массы трейдеров.

Поэтому, давай так. Я проверял, тестировал и применял на практике именно метод «не более 35%». А значит, перед тем, как начать вывод ордеров в безубыток убедись, что твоя просадка составляет около 35%. Если меньше, то пережди и дай стратегии шанс. Если больше – доливай деньги на депозит. Просадка должна быть около 35%. В остальных случаях, эти действия просто не нужны, либо бесполезны. В моей практике были случаи, когда трейдеры с помощью этого метода выходили даже из 70%-ой просадки. Но чем выше просадка, тем меньше шансов, что мой метод сработает.

Откуда взять деньги для доливки в просадку?

Вот здесь я всегда рекомендую владельцам торговых роботов разделять свой депозит на 3 части. И торговать только на 1/3 капитала, остальные средства (2/3) должны лежать на карте или кошельке в качестве «страхующего депозита». Да, ты скажешь мне, что это сокращает итоговый профит. Но мы говорим о методах, что приближают свою стратегию к беспроигрышности. И чем старше я становлюсь, тем больше верю в эти идеалы 🙂

Когда у тебя есть «страховка», то меняется многое. Ты более психологически устойчив и дисциплинирован. Твоя «большая» просадка сразу становится в 3 раза более комфортной. У тебя появляется куда больше вариантов для выхода из просадки. Причем, один из них, — просто ничего не делать. Да, если ты торгуешь с роботом и он ушел в усреднение, то простая доливка позволяет ему спокойно справиться с задачей и без тебя.

Мой авторский алгоритм выхода из просадки депозита

Мы рассмотрим этот метод на основе стратегии усреднения. Немного пораскинув мозгами, ты сможешь использовать ее в любой стратегии на математике. К примеру, если ты используешь переворот позиций с увеличением лота, то ничего не мешает тебе отпустить эту ситуацию до определенного минуса, где ты уже начнёшь разгрузку убытка от уровня. Для начала нам потребуется убедиться, что критическая просадка наступила и составила 35% и более. И открыть обратный текущим позициям ордер. Да, вот так просто. Без всяких на то причин. Если ты выверил лот так, чтобы максимальная просадка на истории в 2 года составляла не более 35%, то превышение ее на текущем рынке уже означает сбой в работе стратегии. Этого для старта нам достаточно.

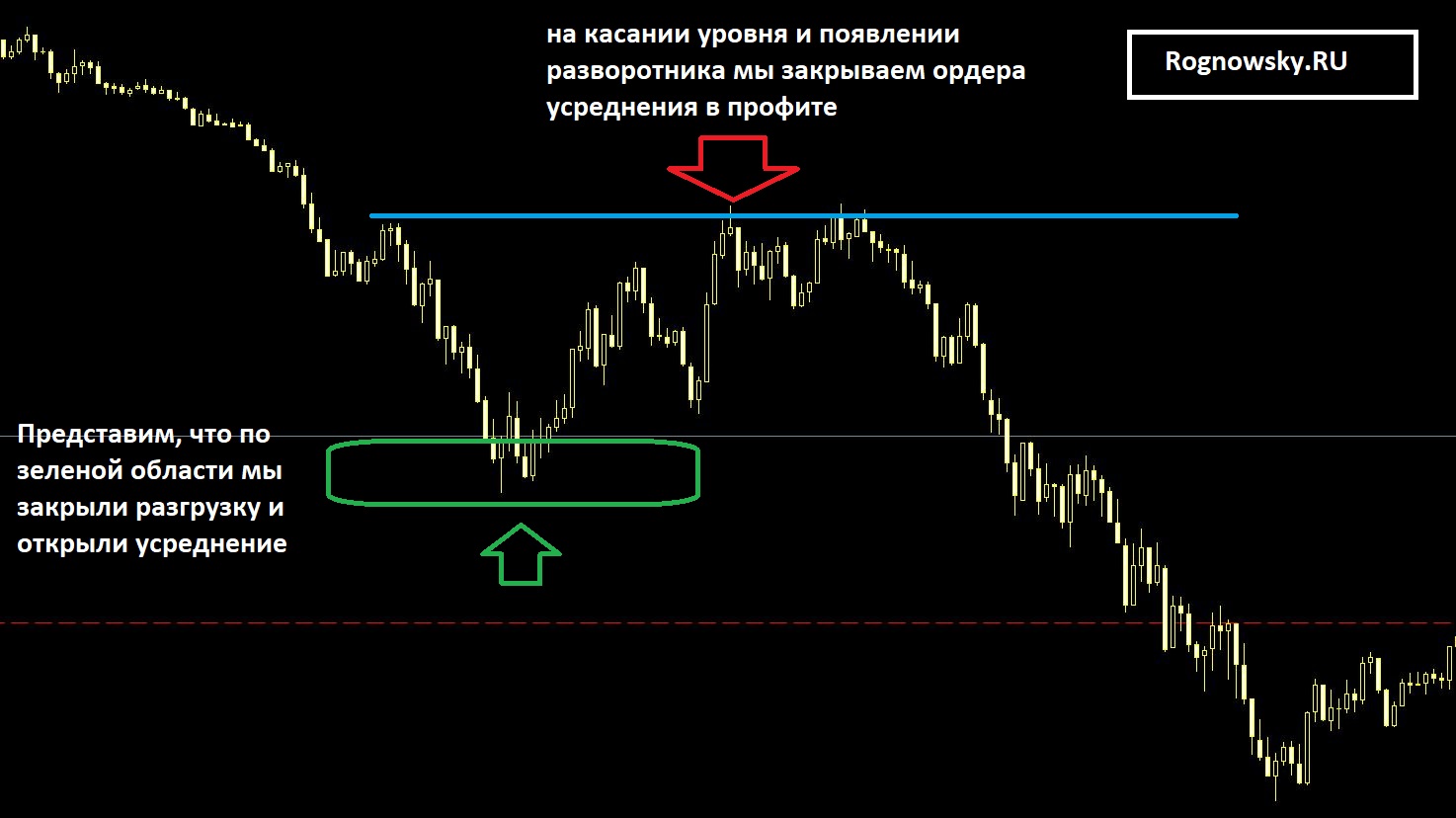

Наша задача открыть разгрузочный ордер лотом, который равен 50% от общего количества открытых лотов на текущий момент. Таким образом, при движении вниз ты не наращиваешь убыток, а наоборот, разгружаешь нагрузку на депозит в 2 раза. Если в этот момент движение всё же развернётся в обратном направлении, ты всё равно будешь зарабатывать половиной открытых лотов и таким образом выведешь все позиции в безубыток. Заметь, и продажу и покупки. Просто точка безубытка сместится выше. На этом моменте уже можно расслабиться. Пойдёт вверх — закроешь позиции в бу. Пойдёт цена вниз — будешь зарабатывать на ордере разгрузки. Конечно при этом у нас остаётся не малый объем ордеров усреднения, но с этим мы тоже справимся. Именно для этого мы изучали выше, методы грамотного входа в позицию.

Но это, конечно не всё. Уверен, что для новичка этот алгоритм окажется достаточно сложен для скорого понимания. Поэтому попробуй перечитать 3 раза. Мне всегда помогает 🙂 Что делать, если цена всё равно пойдёт обратно против наших позиций усреднения? Что делать, если открытый ордер усреднения не доведёт позиции до безубытка и цену развернёт обратно? О том, как сохранить заработанное мы поговорим дальше.

Как сохранить профит в режиме выхода из просадки?

Вот здесь и начинается всё самое интересное. Для этого нам и пригодятся наши инструменты и знания в построении уровней, поиске паттернов или прочих точек входа. При закрытии разгрузочного ордера в профит и открытии нового ордера усреднения нагрузка на депозит вновь вырастает. Однако, для вывода позиций в безубыток уже требуется много меньшее расстояние. По ордеру разгрузки мы не только заработали деньги. Мы получили возможность закрыть сделку в минусе и при этом всё равно «выйти в ноль». Как это происходит?

Очень просто. Представим, что по разгрузке мы заработали $1000. Это означает, что закрытие ордеров усреднения при текущем убытке в –$1000 мы имеем точку безубыточности. А если рынок не даёт нам добиться даже столь крохотного результата, то мы снова вступаем в бой. Любое движение на рынке завязано на уровнях ликвидности и маркетмейкера, поэтому разворот цены против уровней усреднения скорее всего произойдёт на отскоке от одного из уровней. Этот момент всегда будет сопровождаться защитой этого уровня. А значит, мы увидим разворотные паттерны. И надеюсь, обратные сигналы индикаторов, если ты всё еще веришь в их эффективность 🙂

Именно на обратных сигналах от уровня мы будем закрывать те ордера усреднения, что уже находятся в профите. Таким образом, ты фиксируешь в «копилку выхода из просадки» ещё 500$ например. А значит, теперь уровень безубыточности составляет уже минус $1500, а не –$1000, или вообще «0». Понимаешь? Пока рынок играет против нас, мы отбираем от него всё больше шансов на манёвр. При любом его действии мы продолжаем зарабатывать. И однажды, он сдаётся. Проверено 🙂 Теперь осталось разобраться в том, как разгружать позиции дальше.

Выход из просадки и её постепенное снижение

При закрытии ордера усреднения в профит, или его открытии, мы всегда будем выставлять новый разгрузочный ордер. Но понятно, что уже отложенными sell или buy стопами. По рынку разгрузка открывается только в самом начале. Ставится разгрузка всегда за ближайший торговый уровень. Поэтому, если ты решил «поумничать» и пропустил обзор про торговые уровни, то самое время вернуться к его изучению. Разгрузку ты считаешь всегда по новой. То есть, если ты закрыл несколько ордеров усреднения в профит, то расчет разгрузки идёт от общего лота открытых ордеров. Если ты открыл дополнительное усреднение после закрытия в профит разгрузки, то разгрузка будет ещё большим лотом, чем ранее.

Как вывести депозит из просадки в классической ТС

Здесь правила вполне просты. Стратегия всегда фиксирует позиции по стоп лосс в случае просадки. Поэтому деньги рынку уже отданы, спасать нечего. Один из лучших вариантов, просто оптимизировать или доработать свою стратегию. Переждать 1 или 2 месяца, чтобы вернуться в торговлю после того, как цена на валютную пару «устаканится». Вероятно, это лучший вариант. Но зная трейдеров уже более 8 лет моей публичной работы, могу с уверенностью сказать, что ты этого не сделаешь 🙂 Поэтому, вот основные правила твоих действий при выходе в просадку и желании быстро отыграть убыток:

- Дождаться смены тренда. Это даёт шанс на то, что с новым трендом придут и новые рыночные силы. Ситуация точно поменяется. А значит, можно начинать торговлю по-новой. Только прошу тебя: не торопись, жди смены тренда. Это очень важно. Торговать на том же тренде, где ты сливал и допустил такую просадку — нельзя!

- Ждёшь подхода цены к уровню или образования нового канала консолидации и выход из него с ретестом в подтверждении смены тенденции.

- На касании или после, дожидаешься паттерна или другого сигнала твоей стратегии ко входу в сделку.

- Открываешь позицию по методу классического мартингейл. То есть, с увеличением лота в 2 раза после каждого убытка. Помни, что на одну сделку, – один новый тренд. Не торгуй несколько сделок на одном тренде в режиме выхода из просадки.

Существует ли гарантированный выход из просадки?

НЕТ 🙂