Правильный вход в рынок – процесс сложный, требующий знаний в области трейдинга, опыта и умений. Но кроме входа, необходимо также грамотно поставить ограничение на убыток и обозначить цель по сделке. И зачастую это гораздо сложнее сделать, чем найти оптимальную точку для сделки.

Правильный вход в рынок – процесс сложный, требующий знаний в области трейдинга, опыта и умений. Но кроме входа, необходимо также грамотно поставить ограничение на убыток и обозначить цель по сделке. И зачастую это гораздо сложнее сделать, чем найти оптимальную точку для сделки.

Слишком короткий стоп может быстро выбить, а неправильно посчитанная цель либо не будет достигнута, либо же составит незначительную часть от того, что можно было взять. В то же время длинный стоп принесёт убытки, которых можно избежать, если правильно просчитать возможные сценарии.

Поэтому расчёт этих двух параметров требует внимания и взвешенного, аргументированного подхода для достижения оптимального результата.

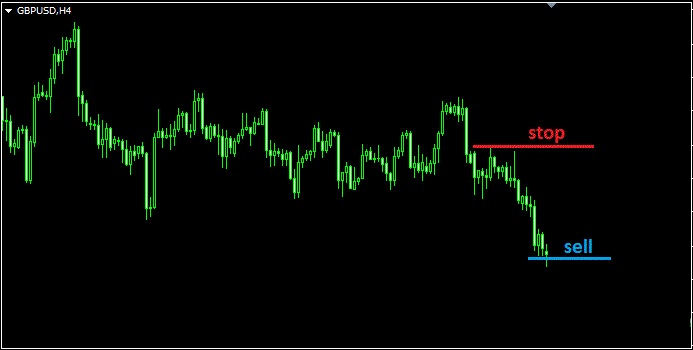

Итак, важнейший вопрос – где ставить стоп приказ. Конечно, во многом он зависит от выбранной тактики торговли и зачастую есть указания по уже готовым стратегиям, которых существует огромное количество. Мы же рассмотрим общие принципы, применимые для разных алгоритмов, в том числе очень популярную торговлю на пробой уровня.

Поскольку весь график состоит из колебаний вверх и вниз, логично предположить, что при наличии тренда у нас будут последовательно появляться новые экстремумы. Чем меньше таймфрейм, тем больше их будет. Поэтому, выбрав, например, тайм-фрейм Н1, стоп устанавливается на основании анализа этого же Н1, а оптимальным вариантом будет взять график старшего периода, допустим Н4.

Локальные экстремумы

В представленной выше картинке при краткосрочной сделке с небольшим тейком рассматривать стоит ближайший к цене уровень стопа из предложенных. Дело в том, что вход осуществляется на уже набравшем ход тренде и практически в любой момент может начаться локальная коррекция. То есть оптимальный вход уже упущен и стоп должен быть небольшого размера, поэтому уровень окончания предыдущей коррекции можно рассматривать как оптимальный для выставления стопа в таком трейде. Если же есть нацеленность входить на более долгий промежуток времени, то тогда смотрим, что происходит на Н4:

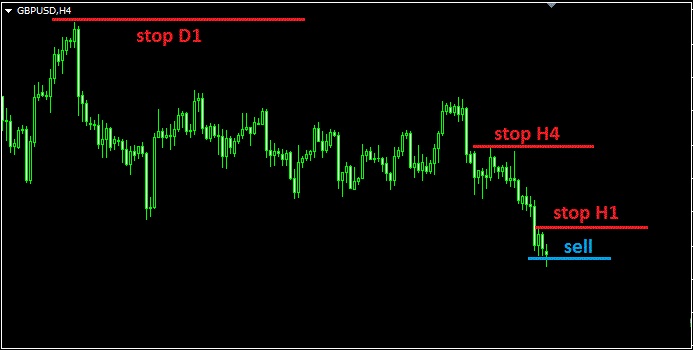

На четырёхчасовом графике видно развитие нового витка нисходящего движения, поэтому стоп перемещаем за локальную коррекцию на этом таймфрейме. Ещё один вариант – поставить стоп вообще за начало этого нового движения, но это увеличит его размер, да и при движении цены к первой коррекции и пробитие её уровня как правило говорит о том, что тренд сменился и вероятность срабатывания второго возможного в данной ситуации стопа практически стопроцентна.

Поэтому, в зависимости от того, какие цели ставить и на какой временной промежуток ориентироваться, стоп ставится за разноуровневые экстремумы. На следующей картинке показаны стопы, которые при таком входе можно ставить с учётом разного масштаба ожиданий:

Как несложно догадаться, чем больше цель, тем больше стоп. И безубыток в такой ситуации ставится с учётом целей. Если для Н1 достаточно отхода цены на 15-20 пунктов, то для D1 это уже 80-120 пунктов. Поэтому, торгуя на пробой, всегда следует просматривать ситуацию на старших тайм-фреймах, особенно при попытках поймать окончание коррекции и вход в развивающееся движение.

Линия тренда

Ещё одним актуальным ориентиром для выставления стопа на движущемся рынке может выступать трендовая линия. Поскольку даже в коррекционных движениях присутствует тренд (если это не плоская коррекция, конечно), достаточно иметь всего три точки, чтобы построить прямую, выступающую динамическим уровнем поддержки. Рассмотрим начинающееся движение на часовом графике фунтдоллара с обозначенными экстремумами и проведённой линией тренда:

Линия тренда становится актуальной в тот момент, когда после формирования точки 3 начинается новое движение вверх или вниз при медвежьем рынке. Как только пробивается уровень точки 2, где возможен вход в рынок, трендовая становится действующей динамической поддержкой для цены.

Она не только выступит в качестве сопротивления при развороте цены, но и будет выступать в качестве отталкивающего вверх цену фактора при приближении котировок к ней. Таким образом, после входа в сделку, первоначально стоп ставим за уровень точки 3 или же точки 1, что увеличивает общий размер стопа, но при этом даёт более высокую вероятность того, что стоп не сработает:

Также стоп за уровнем начала нового движения лучше по той причине, что последняя точка 3 может формироваться долго и не за один заход цены в направлении старого тренда, поэтому лучшим выбором будет второй вариант стопа. Нужно понимать, что трендовая формируется достаточно долго, поэтому не стоит проводить её по первым 6-8 свечам. Это будет локальный тренд, который быстро сломается.

Для часового тайм-фрейма на формирование первичной трендовой может уйти 1-3 дня, и стоит проявить терпение, так как это очень надёжный метод, как в плане будущей прибыльности, так и в вопросе наилучшего расположения стопа.

Далее, по мере продвижения цены в нужном направлении, можно поставить безубыток. После того, как движение наберёт силу, можно проводить новую трендовую, так как движение в импульсах обычно развивается с ускорением. Все получившиеся линии могут служить хорошим ориентиром для подтягивания профитного стопа.

То есть можно двигать стоп так, чтобы он сработал при пробое самой свежей трендовой, следующей за ней и так далее. Либо же, если есть такая возможность, можно руками фиксировать часть прибыли с каждым новым пробоем следующей трендовой линии.

Ещё одним немаловажным моментом является то, что пробоем следует считать закрепление цены под пробитой линией, то есть закрытие свечи текущего таймфрейма под ней для бычьего рынка и над ней для медвежьего. Нередко бывает так, что цена в течение одного часа сильно проваливается под трендовую и также быстро уходит из этой ценовой зоны. Рано сработавший стоп не даст возможность получить возможную прибыль от последующего движения цены в первоначальном направлении.

Скользящая средняя

Ещё один, несомненно, заслуживающий внимания вариант контроля убытка. При входе в рынок стоп ставится за мувинг с определённым значением для каждого отдельно взятого тайм-фрейма:

Скользящая средняя, хоть и является запаздывающим индикатором, тем не менее, довольно неплохо выступает в качестве поддержки для цены, если имеет определённые периоды. Для часового графика это периоды кратные 12. Оптимальными значениями для двух скользящих будут 24 и 60, равные суткам и половине недели. Вместе они образуют зону, которая при трендовом движении на рынке удерживает цену и отталкивает её в обратном направлении. Соответственно, при входе в рынок в качестве первоначального стопа можно рассматривать как раз уровень скользящей средней за 60 часов, который она показывает в данный момент с отступом пунктов в 5-7.

Далее, если развивается негативный сценарий, стоп так и остаётся там, где его изначально поставили. Если же цена двигается в нужном направлении, стоп постепенно двигается вслед за значением скользящей средней всё с тем же небольшим отступом. Как и в предыдущем рассмотренном варианте с трендовой линией, здесь также придётся уделять внимание и сопровождать сделку, двигая стоп вслед за мувингом.

Выставление тейка по фибоуровням и расширению

Не менее важным вопросом является грамотное выставление тейка. Однозначно одним из самых хорошо зарекомендовавших себя способов был и остаётся ориентир на важные фибоуровни от прошедшего движения.

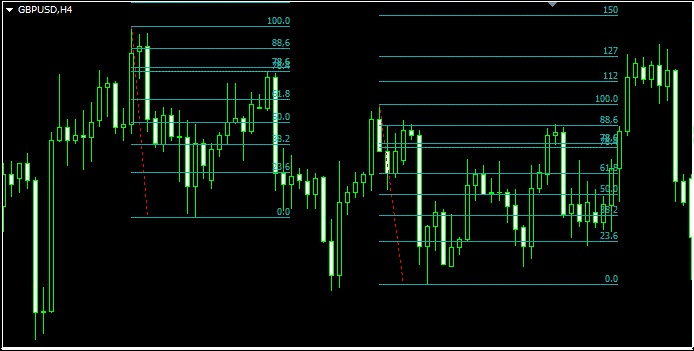

На представленной картинке очень наглядно показана эффективность выбора фибоуровней в качестве цели. После предполагаемого разворота цена будет встречать сопротивление движению на основных уровнях в 23,6%; 38,2% и 61,8%. Это проверенный временем метода анализа, ежедневно доказывающий свою работоспособность на всех инструментах и на любом временном масштабе.

Чем старше тайм-фрейм, тем сильнее отскакивает цена и тем надёжнее данные уровни. При длительных разворотах с медленным формированием нередко бывает так, что цена многократно отбивается от уровня 23,6%, прежде чем его пробить.

В качестве основных целей стоит рассматривать показатели в 38,2% и 61,8%. Это базовые значения, которые цена очень и очень редко игнорирует, а 61,8% очень часто служит точкой окончания тренда. Поэтому, если нет глобальных планов встать в долгосрок, можно входить в рынок двумя и более ордерами с последовательными целями в соответствии с фибоуровнями предыдущего движения:

Тейк следует размещать на расстоянии нескольких пунктов от самого уровня, так как бывают недолёты, связанные либо со слишком сильным обратным интересом на рынке вблизи этих котировок, либо же с тем, что у разных брокеров значения максимумов и минимумов могут отличаться. Поэтому, лучше недобрать несколько пунктов, чем потом ждать повторного подхода цены или фиксировать уменьшившуюся прибыль.

В продолжительных горизонтальных коррекциях и консолидациях цена совершает сопоставимые по размеру колебания в обе стороны и именно в таких ситуациях зачастую остановка и разворот происходят на уровнях 76,4%; 85,6%; 88,6% и 93%. Несмотря на то, что последний не является “классическим”, встречается нередко, поэтому вполне может служить ориентиром. На следующей картинке показана подобная коррекция на фунтдолларе, в которой цена совершала колебания с разворотами в зоне указанных выше уровней:

Таким образом, входя в сделку даже на М5, следует посмотреть, нет ли поблизости от точки входа каких-либо фибоуровней от предыдущего движения до смены тренда. И если они есть, то стоит как минимум внимательно смотреть за поведением цены, а ещё лучше побыстрее поставить безубыток и войти по новой, если его выбьет. В противном случае можно войти аккурат под очередную смену тренда и получить полноценный стоп, если он был предусмотрен.

Второй вариант использования последовательности фибоначчи – это применение инструмента расширение. Суть заключается в том, что все однонаправленные движения цены связаны между собой соотношениями. После первого движения и коррекции можно предусмотреть ценовые уровни, до которых может дойти третье движение, как показано на следующем графике фунтдоллара:

Достаточно формирования нового максимума и минимума на бычьем рынке, чтобы получить возможные цели последующего движения. В качестве основных показателей следует использовать FE100, FE161, FE200 и FE261. В редких случаях, при значительном ускорении и сильном тренде возможно достижение FE361 и даже FE421.

Как и в случае с обычными уровнями фибоначчи, здесь можно делить входной лот на несколько частей и фиксировать каждый раз по мере достижения новых значений расширения. Часто бывает так, что эти уровни совпадают с уровнями фибоначчи от прошлого движения, в тех случаях, когда цель по расширению находится дальше, чем значимый фибоуровень, фиксировать прибыль стоит именно по значению фибоуровня, так как он первичнее и значительно чаще отрабатывает на отбой.

Сочетание этих двух методов даёт большой простор для выбора цели движения, самыми лучшими из которых будут сдвоенные уровни по обоим методам в одной ценовой зоне. Достаточно взглянуть на примере выше как сильно отбилась цена от зоны между 61,8% и FE261, а также длительное пребывание цены в области 38,2% и FE161.

Как показывает практика, нередко получается так, что быстрее срабатывает подвижный стоп, чем цена достигает запланированного значения. Тем не менее, комбинируя методы с изначальным определением цели по сделке и варианты подвижного стопа, который со временем становится профитным, можно уделять совсем немного времени сопровождению сделки, периодически двигая стоп или поставив трейлинг-стоп с запасом.

К тому же, в сети выложено большое количество советников, среди функций которых есть и возможность перемещения стопа по указанным параметрам, что достаточно удобно, если торговля ведётся сразу по нескольким инструментам или на малых тайм-фреймах, а также по инструментам, активным в ночное время на азиатской торговой сессии.